如何打造智能汽车?

在智能化带来的汽车产业变革中,这是产业链上每个玩家都曾思考过的问题。

利用光学和AR等软硬件技术,将导航指示与实际路况贴合,“消灭”路痴;把仪表盘信息、ADAS功能显示在视野前方,提升驾驶安全;将信息与真实驾驶环境有机结合,成为AR应用软件的平台,打造人类生活第四屏……这是HUD(抬头显示)技术玩家们给出的答案。

在壁垒高企的零部件行业,一众新玩家正试图闯入已被精机、大陆等跨国巨头长期占领的HUD领域,在众巨头的夹缝间找到重新定义智能汽车的钥匙。在亿欧汽车看来,他们确实有这样的机会。

精机、大陆啃不动的蛋糕

技术积累较为深厚的企业在市场里往往具有先发优势。就像微软凭借Hololens在AR市场取得领先、“脱胎”自谷歌Waymo在自动驾驶方面一骑绝尘一样,HUD产业也不例外。当下,老牌零部件厂商有丰富的技术储备,供应链与生产体系较为成熟,在HUD市场占据主导地位。

佐思发布的一份产研报告显示,2016年全球前装HUD市场规模约为5.6亿美元,挡风玻璃型HUD市场规模大约5.3亿美元,出货量大约200万套,主要配置在宝马、奔驰等豪华车中。这其中爱信精机占据了HUD市场份额的50%,主要供应宝马、通用、奥迪三大客户;大陆汽车贡献了20%的份额,与奔驰,宝马合作密切。

不过,近年来,精机、大陆、电装等巨头在HUD的技术研发方面却有所停滞。虽然这些巨头推出的产品成像清晰度不断提升,显示信息也越来越丰富,但在FOV(视场角)、功耗、亮度等核心要素上并没有取得重大突破。然而,随着全球居民消费水平和汽车智能化程度的提升,消费者对于安全性和智能性的需求正在不断上涨,导致HUD需求继续提升,HUD配置正在不断下沉。

面对仍处于上升期的HUD市场,一直“嗅觉灵敏”的老牌零部件厂商为何停下了脚步?业内资深人士对亿欧汽车表示,“HUD不是标准件,研发HUD的机会成本远高于其他零部件。”从雷达与前装HUD对比可以发现,雷达近似于标准件,可适配于多种车型;而因为不同的车型内部结构不同,前装HUD需要针对单一车型设计特定的光学结构。与雷达等标准件相比,HUD不仅面临研发难的问题,而且还需面对规模效应差、成本回收周期长等问题。

另一方面,资源分配的矛盾使传统巨头陷入“创新者的窘境”。克莱顿·克里斯坦森(Clayton M. Christensen)在《创新者的窘境》中提到,小市场并不能解决大企业的增长需求。标准化的资源分配流程使得大企业很难将足够的人力物力集中在小市场的开发上,即便这个小市场有朝一日可能会发展壮大。

以大陆汽车为例,该公司2016年的HUD销售额不足1亿欧元,而其在ADAS业务上的销售额为12亿欧元。显然,让老牌零部件厂商将优质资源向非核心业务倾斜并不容易。

较高的机会成本、较低资源投入,再加上HUD技术门槛较高,使得各大零部件巨头在HUD的研发上进展缓慢,这也让国内外很多初创企业看到了逆袭的机会。然而,创业不是童话,无论是硬件还是软件,HUD都有极高的门槛。如果新玩家在战略设计和产品研发上稍有疏忽,便有前功尽弃的风险。

Navdy之死

诞生于硅谷、众筹做产品、拿到高通投资、推出极具创新力的产品……后装HUD领域的探路者Navdy的起步就像一个硅谷励志故事的开头。

时间回溯到2014年,彼时传统HUD功能单一、成像质量不佳。因此,集导航显示、语音交互、手势操控、收发邮件等功能于一身的Navdy后装HUD产品一经发布,便引起轰动。2014 年 7 月份,Navdy开启预售,短短几个月卖出了1万多台,最后实收 600 万美金现款。

不过,Navdy的麻烦也接踵而至。原本应该2015年一季度正式发售的Navdy车载HUD,推迟了近两年才与消费者见面。几经沉浮,2016年10 月 25 日,当该产品正式上市时,价格从预售的299美元飙升至 799 美元,与一部iPhone相当。消费者们只好望Navdy兴叹,该产品的热度也随之大幅下降。

虽然在发售不久后,Navdy便得到了哈曼领投的千万美金融资,并且在哈曼的助力下开始在前装市场寻找突破口,但是前装市场的突破难度更大,奇迹终究没能发生。挣扎一阵之后,累计融资额4100万美元的Navdy濒临破产。

2018年1月份,Navdy寻求出售或转让,这个HUD破局者的故事最终以悲剧收尾。

推迟发售近两年、售价不断上调等等不正常的市场行为,既预告了Navdy悲剧的结局,也反映出HUD研发的艰辛。Navdy虽然有开创性的想法,但是不得不感叹其生不逢时。

虽然Navdy有其创新之处,但在人工智能尚未爆发的2016年,地图精度不够高、人工智能算法尚不成熟,Navdy的HUD产品在导航、语音交互与手势交互等方面的表现均受到了限制。硬件方面,Navdy在投影方式上选择了DLP(数字光学处理技术)方案。然而其主要供应商在中国,信息不对称的溢价使Navdy不得不选择分辨率低一档、工作效率差的光学部件。

除了产品本身的问题以外,在管理上,Navdy也犯了初创公司的通病——组织能力不足。有Navdy前员工曾在社交媒体公开抱怨 ,Navdy的内部交流机制较为死板,限制了员工创造新的想法。

雪崩之时,没有一片雪花是无辜的。多方面因素共同作用下,Navdy最终“跌落神坛”。产品没做好、后装产品出货量不足、前装市场无法突破、成本回收周期过长这一系列因素不仅仅是Navdy自己的死穴,也同样是很多HUD玩家发展的掣肘。

后发制人,新玩家入场

一方面,Navdy的昙花一现让人惋惜;但从另一方面来看,Navdy在市场上引发的轰动释放出一个重要的信号:HUD市场潜力巨大,而传统零部件巨头步伐缓慢。新入场玩家如果能突破技术门槛,便有在市场立足甚至后发制人的机会。

2015年前后,国内外涌现了一批HUD初创企业,来势汹汹、口号响亮,纷纷打出了“在量产车中应用新一代AR-HUD”的旗号。

然而,众玩家一顿口号猛如虎,低头一看原地杵。老玩家大陆2014年就提出了AR-HUD的概念,还拉上了AR初创企业Digilens一起研发,然而至今音讯寥寥,量产遥遥无期。老玩家尚且如此,新玩家自然也步履维艰。

“无论是技术稍显成熟的W-HUD还是新宠AR-HUD,想要真正推向市场,实现一定规模的量产,就目前来说还是比较困难的。”疆程科技相关负责人这样描述目前HUD市场的困局。

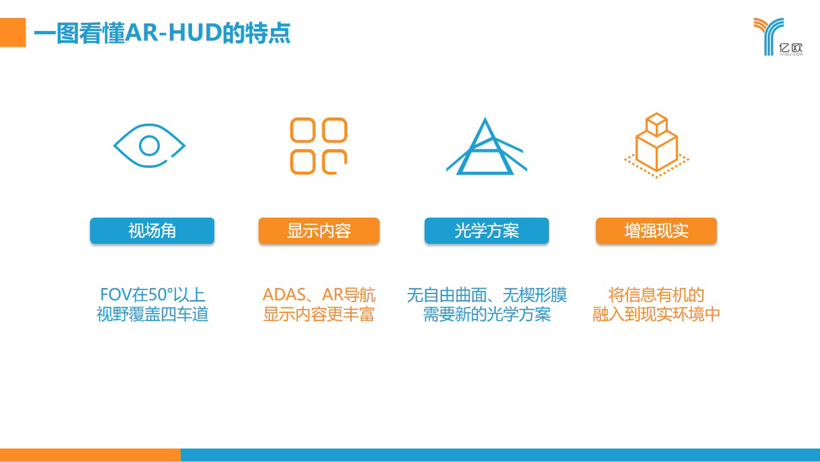

“实现AR的关键在于FOV(视场角)的大小,50度以上的FOV,能够覆盖4条车道,才可能真正呈现AR的效果。”未来黑科技联合创始人尉鸿轩告诉亿欧汽车。FOV的大幅度提升意味着HUD产品需要实现显示尺寸的扩大、亮度需要更高、功耗更低,还要控制体积。楔形膜、自由曲面、PGU等传统HUD方案的关键零部件都需要升级,甚至重新设计。

对于新创企业而言,凡事总要有从0到1,再从1到100的过程。想要进入体系完备的汽车产业的供应链体系,新玩家们需要有足够的敬畏之心,先从突破传统HUD的技术难关做起,通过车企的DV、PV测试,获取量产资格立足市场。一个好消息是,不少新玩家们已经迈出了第一步。

江苏泽景电子率先破局,这家HUD初创公司研发的HUD目前已经搭载在了蔚来ES8上。虽然技术方案属于传统HUD,但泽景可以将成本做到进口产品的一半,并已开展了与吉利等国内车企的合作。此外,未来黑科技为奇点旗下首款车型iS6配备的HUD成像面积达16.4英寸,这一数值几乎是目前传统前装HUD平均水平的两倍。另外,未来黑科技宣称已经研发出全挡风玻璃HUD,并与宝马达成了合作,这一产品计划在2019年下半年正式亮相。

除此之外,京龙睿信、车萝卜、WayRay等玩家目前也都推出了自己的后装产品,并将发展目标锁定在前装市场与AR-HUD上。“现在拼的是要把AR-HUD产品做出来,另外就是争夺前装市场,让汽车体验更好。有许多车厂都在上抬头显示产品。”车萝卜创始人马斌斌表示。

一般来说,摆在新玩家面前的路有两条:一条路是循序渐进,从后装HUD入手,择时切入前装HUD的研发;另一条路是一步到位,直接攻下前装HUD的技术难关,在量产车中应用。

第一条路相对稳健,也是大部分玩家的选择。与前装产品相比,后装产品技术门槛低、不需要定制,切入难度不大。在产品质量过硬的前提下,后装产品可以产生稳定的现金流,并获得车企的注意,从而推进前装产品研发。此外,后装HUD还可以与前装产品形成协同效应。尉鸿轩告诉亿欧汽车,“后装产品有病毒式营销的潜质,好的产品可以塑造企业品牌,赢得消费者认同从而形成协同效应,带动前装HUD的突破。”

第二条路则相对凶险。前装产品研发周期长,同时要考虑成本、量产、供应商以及车规要求等问题,对于新玩家是个不小的挑战。玩家们可以凭demo拿到融资,但是必须要经过车企严格的DV(设计验证)、PV(产品验证)测试才能得到量产“入场券”。即便获得量产资格,在生产上也要精雕细琢。一旦其产品因质量问题被召回,将对All in前装HUD的玩家自身造成致命的影响。不过,这条路也有其优势。衍视科技CEO石景华认为,“前装是一个自上而下的过程,进入前装的配套后就有先发优势了,未来可以择机进入后装市场。”

目前来看,后装市场容量有限,还未切入前装的玩家已相对危险;和车企达成合作,进入DV、PV测试阶段的玩家有胜出的可能;具备量产能力的新玩家则已经上岸,正加快研发AR-HUD的脚步。对于HUD新玩家而言,如果1~2年内没有产品、没有订单、没有融资,很可能就会步Navdy的后尘。

不过另一方面,一位HUD资深从业者告诉亿欧汽车,“HUD是卖方市场,主机厂需求不断增加,一旦过了量产的门槛,就能活下来,甚至有成为独角兽的可能。”

在HUD的蓝海中挖掘独角兽

暗流涌动的HUD市场自然少不了资本的参与,进入2019年以来,未来黑科技、泽景电子陆续获得投资,资方不乏软银中国、凯辉资本这样的知名基金。6个月之前,WayRay更是获得了保时捷领投、阿里巴巴、现代汽车集团等公司跟投的8000万美元投资,估值冲破5亿美元大关。WayRay表示,其目标是在2019年下半年成为独角兽企业。

虽然零部件行业因其壁垒较高、供应链复杂等性质而很难出现独角兽企业,但HUD市场“反常”的格局与独特的入口属性让人不禁开始思考:HUD领域的新玩家中会诞生独角兽吗?

腾讯研究院在《探寻独角兽》中总结了独角兽的四大基因:大市场、大创新、大资金、大平台。锡安市场研究公司(Zion Market Research)在报告中预测,2015年至2020年,中国HUD市场的复合年均增长率预计将达到66.7%,到2020年市场规模将达到28.7亿美元。

从渗透率的角度来看,2017年全球汽车总销量为9680万辆,但HUD的出货量仅为358万辆,HUD市场渗透率不足4%。有业内人士预测,未来两年内,这一数字有可能达到9%。这意味着,每年至少新增近500万台的出货量,以及百亿元级别的销售额增长空间。

对于新玩家而言,如果能把握当下市场增长的红利期、跨过量产门槛,就有机会从巨头手中抢夺更多的市场份额,进而加速AR-HUD的研发,在新市场中先声夺人,市场前景广阔。

扩张的市场推动着产品的创新,而HUD的大创新则为市场格局的重组提供了更强的动能。相比传统HUD,AR-HUD是从底层的技术方案到应用层的产品体验的一次彻底革新。随着自动驾驶等技术的不断升级,HUD甚至有可能取代中控屏幕、仪表盘,革新汽车内饰,而其主导者大概率是研发效率更高的HUD新玩家。

这样一个有潜力的场景自然不会被资本漏掉。在资本层面,虽然相比自动驾驶、人工智能等其他高新技术产业动辄几十亿的融资,HUD企业的融资额并没有那么夸张。然而HUD玩家的投资方分布更加广泛,既有保时捷、现代等车企,也有软银、凯辉等知名基金,甚至互联网巨头阿里也参与其中。

在去杠杆、去通道的大主题下,资金面持续收紧的情况可能还要持续一段时间。然而,不同的布局逻辑促使各种属性的资本依然密切关注着HUD的新玩家。从最近一年的投资情况来看,资金连续向头部玩家靠拢。在跨过量产门槛之后,头部玩家们现金流状况不断向好,议价能力继续提升。

在产品革新和估值提升背后,HUD新玩家还有更大的野心。马斌斌曾表示:“硬件销售其实只是第一步,我真正想做的事情是成长为用户在车内生活消费的第一入口。”WayRay创始人Vitaly Ponomarev也有类似的想法:“我们希望不只是做硬件供应商,而是成为承载社交、游戏、广告等AR应用程序的第三方平台。”

虽然现阶段把HUD的显示范围做得更大都是一件极其困难的事情,但是随着自动驾驶逐步将人们的双手和时间解放出来,AR技术有极大的机会把HUD升级为人类生活第四屏。

总体来说,HUD具备了大市场、大创新、大资本以及大平台的基因。虽然目前水花较小,但发展空间足够大,占领AR-HUD技术高地的玩家有成为独角兽的可能。

目前来看,新玩家们想要成为独角兽还有很长一段路要走。正如马云所说,“今天很残酷,明天更残酷,后天很美好,但是大多数人死在明天晚上,看不到后天的太阳。”在现阶段,打概念牌的玩法已经失效,HUD新玩家们进入到量产前装HUD甚至是AR-HUD的攻坚期,5年之内将形成新的市场格局,淘汰赛已经开始。

对于HUD玩家而言,无论前景多么美好,成为独角兽的口号多么响亮,都必须要跨过量产的门槛,才能看到“后天的太阳”。

沪公网安备 31010402001884号

沪公网安备 31010402001884号