又是一年岁末时。回望2019,新旧力量正面交锋,科技创新加速格局重构,商业生态发生巨大变革。汽车之家行业频道推出《年终纪事2019》特别策划,深访新闻当事人与现象制造者,探讨影响产业命运的焦点话题,诠释行进中的汽车中国。

这一期的焦点——氢能产业。氢能是一种零碳绿色新能源,在“去碳从氢”大背景下,符合我国清洁、低碳、安全、高效的能源政策。氢燃料电池汽车更是国家重点支持对象,续航无忧、零碳排放,是名副其实的“减碳能手”。氢能产业是2019年“风口”之一,国家、地方政府规划不断,投资并购热潮涌动,企业纷纷开展技术攻关。也有人士认为,氢能产业“叫好不叫座”,政府主导项目居多,相对整个汽车市场而言,氢燃料电池汽车终端销量几乎为零,商业化运作更是无从谈起。2019年氢能产业究竟如何?我们来看看这阵“氢风”是否可以“燎原”。

30秒快速阅读:

1、2019年氢能产业热度不减,投资并购规模达千亿元,各地方政府相继出台规划。然而,氢能产业“叫好不叫座”,投资看似热,实际投入少,“虚火”胜于实况,商业化运营举步维艰。

2、“去碳从氢”大背景下,氢能产业是未来方向,技术“卡脖子”问题或将是后遗症。商业化到来之前,企业应尽早重视自主研发、资源供应,以求在未来竞争中掌握话语权。

3、氢燃料电池汽车必须要对标燃油车。当加氢和加油同样便利,技术趋于完善,成本合理下探,消费者选择必将倾向于氢燃料电池汽车,这也是氢能产业发展的终极目标。

● 氢能产业之火,从年初烧到年尾

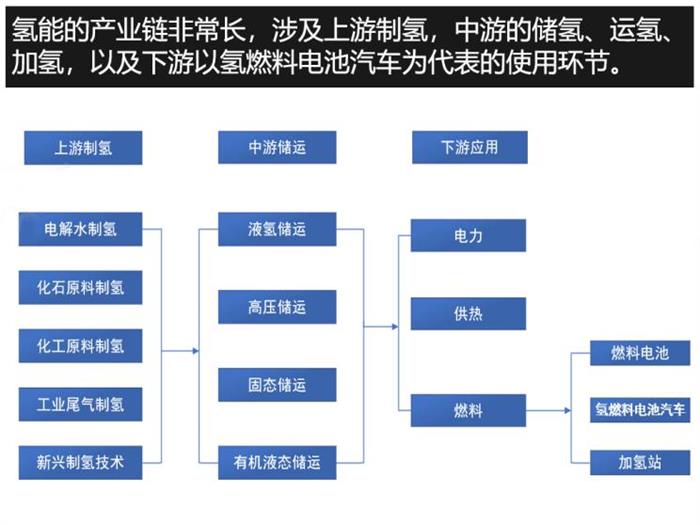

我国氢能资源丰富,来源多样。2019年我国氢气产量约2000万吨,是世界第一产氢大国。氢能可储存、可再生、无污染,满足我们对清洁、低碳、高热值能源的诸多要求。氢能全产业链长,涉及上游制氢,中游储氢、运氢、加氢,再到下游以氢燃料电池汽车为代表的应用环节。随着国民经济快速发展,节能减排已成为我国汽车产业发展的基本要求,氢能产业发展越来越受到重视。

2019年3月,氢能首次被写进《政府工作报告》,要求“推进充电、加氢等设施建设”,引发资本市场关注。初步统计,2019年以来,国内氢能全产业链发生49例投资、兼并购事件,涉及氢能产业园、氢气制储运/加氢设备/加氢站,核心材料/双极板、燃料电池电堆及系统、关键零部件/辅材,以及氢能产业基金等多个板块,总投资额高达1000亿元,关联企业多达上百家。

| 2019年氢能产业投资并购情况统计表(截至2019年12月20日) | ||||

| 投资并购类型 | 投资兼并事件数量 | 占比 | 累计金额(亿元) | 代表性企业 |

| 氢能全产业链 | 3 | 6.12% | 55 | 国家电投、雄韬股份、上海氢雄等 |

| 氢能产业园 | 4 | 8.16% | 650 | 美锦能源、雪人股份、东华能源等 |

| 氢气制储运/加氢设备/加氢站 | 14 | 28.57% | 150 | 宁波市政府、氢阳新能源、金通灵投等 |

| 核心材料/双极板 | 8 | 16.33% | 15 | 百利科技、威孚高科、重塑科技等 |

| 燃料电池电堆及系统 | 13 | 26.53% | 100 | 明天氢能、广州鸿锦、亿华通、康明斯、长城控股等 |

| 关键零部件/辅材 | 4 | 8.16% | 10 | 清能股份、华培动力、腾龙股份等 |

| 设立产业基金 | 3 | 6.12% | 60 | 阳煤集团、武汉资环院、湖北高通、郴电国际等 |

| 合计 | 49 | 100% | 1040 | |

| 来源:公开资料整理(部分为预估数据);制表:汽车之家行业频道 | ||||

日前,工信部发布《新能源汽车产业发展规划(2021-2035年)》(征求意见稿),对新能源汽车范围进行界定:包括纯电动汽车、插电式混合动力(含增程式)汽车、燃料电池汽车,同时提出目标,新能源汽车新车销量占比达到25%左右。毫无疑问,氢燃料电池汽车依旧是国家重点支持的产业之一。

2019年以来,地方政府对氢能产业发展高度重视,陆续出台各项规划和发展目标,希望抢占产业风口,寻求经济增长新动能。初步统计,截至2019年11月,全国4直辖市、10省份、30个地级包括县级市发布氢能产业规划,纷纷表示要打造中国“氢谷”、中国“氢岛”。

上海市金山区经济委员会副主任钟俊浩表示,从大战略上来看,“去碳从氢”是未来必然趋势。中国向世界承诺,2030年碳排放量将达到峰值,发展氢能产业是实现去碳化的有效途径,也是实现节能减排的重要方向。其次,氢能产业前景广阔,在汽车、化工、发电等方面都可以广泛应用,横跨多个领域,未来市场想象空间巨大。

根据《中国氢能产业基础设施发展蓝皮书》预测,到2020年,中国氢燃料电池汽车将达到1万辆,行业产值达到3000亿元;到2030年,氢燃料电池车辆保有量达到200万辆,行业产值突破万亿元。在万亿产值强大吸引力之下,加上政府、行业、资本、企业各方高度一致的发展共识,2019年,“氢风”吹遍华夏大地,从年头吹到年尾。

● 叫好不叫座,氢能产业“虚”胜于“实”

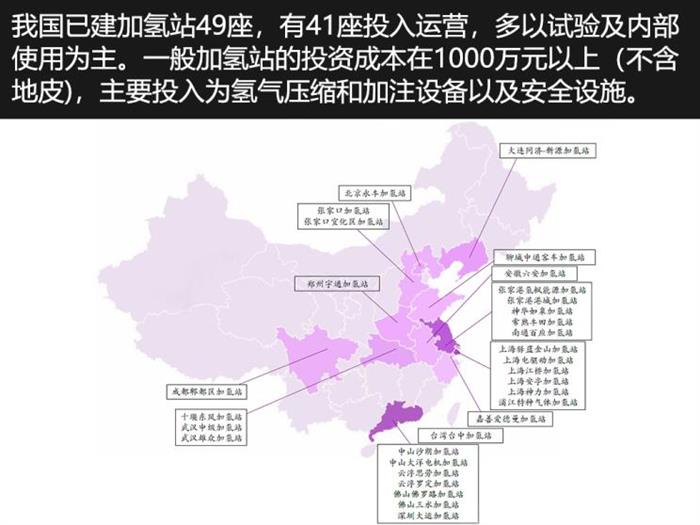

我们围绕加氢站和氢燃料电池汽车两个方面入手,了解2019年氢能产业发展情况。截至目前,我国累计已建成加氢站49座(其中2座已拆除),投入运营加氢站41座,主要集中在北京、上海、江苏、广东、湖北等省份,约占全部加氢站65%。初步来看,围绕氢能全产业链,我国基本形成京津冀氢能产业集群、华东氢能产业集群、华中氢能产业集群和华南氢能产业集群在内的四大产业集群。

再看氢燃料电池汽车,2019年发展呈现两大特点:第一,氢燃料电池商用车一家独大,乘用车板块发展缺失。第二,政府示范运营为主,纯商业化项目寥寥无几。

梳理2019年第1-10批《新能源汽车推广应用推荐车型目录》(简称《目录》)发现,截至2019年11月,《目录》共推荐新款氢燃料电池汽车87款,其中客车占据65款,专用车21款,重型卡车1款,乘用车0款。国家燃料电池汽车及动力系统工程技术研究中心副主任、同济大学副教授马天才表示,氢燃料电池乘用车技术难度要远远大于商用车,其次,乘用车对基础设施依赖程度更高,因此政府和企业多以发展商用车为主。

中国汽车工业协会(简称“中汽协”)产销数据显示,1-11月,氢燃料电池汽车累计产销分别为1426辆和1337辆,从每月销量走势来看,毫无规律可言。产销量大起大落背后意味着,氢燃料电池汽车以政府示范项目为主,政府采购占据大部分销量,终端几乎没有销量,C端市场还没有消费驱动力。氢燃料电池汽车商业化之路依旧遥远。

氢能产业发展现实与投资热度似乎处于对立状态。钟俊浩表示,2019年氢能产业链产值不足20亿元,距离万亿目标相距甚远。2019年是氢能产业发展稳健的一年,加氢站数量增长不大,各方对加氢站实际投入不多,运氢、储氢环节技术水平提升不够。总体来说,氢能产业热度虽高,持观望态度者居多,投机者多实干者少。

说好的万亿元产值呢?显然,“氢风”吹来,水波不兴。

● 技术“卡脖子”问题或许会是后遗症

我们单独谈谈氢能产业技术发展情况。近年来,我国“氢能热”催生出近200家氢能产业相关公司,氢燃料电池汽车供应体系也初步形成。

| 氢能产业链企业分布情况(部分企业) | |||

| 氢能产业核心部件 | 代表企业 | 发展现状 | 备注 |

| 压缩机 | 中船重工718所、中鼎恒盛、北京天高、江苏恒久机械、北京京城机电等 | 部分自主生产 | 江苏恒久机械自主研发隔膜压缩机已交付。国外企业有美国PDC、英国豪顿、德国Andreas Hofer等 |

| 加氢机 | 厚普股份 | 最有可能实现国产化 | 国外企业有德国林德、日本岩谷、美国AP等,国内厚普股份已经为国内多个加氢站提供设备 |

| 储氢罐 | 浙江大学 | 技术还需突破,目前多用国外产品 | 国外企业有美国AP、CPI公司等,北京加氢站引进的是CPI公司设备 |

| 氢燃料电池系统 | 上海重塑、亿华通、新源动力 | 有量产能力,批量装车运营 | 目前国内系统企业超过27家,算上正在研发中及即将发布系统产品计划的公司,已经趋近50家企业 |

| 电堆 | 广东国鸿、潍柴动力、神力科技、江苏清能、

新源动力、氢璞创能、长城汽车等 |

有自主研发,也有技术引进 | 以新源动力和神力科技为

代表企业可自主研发,以广东国鸿和潍柴动力为代表引进国外技术 |

| 膜电极 | 武汉理工、苏州擎动、广州鸿基等 | 具备量产能力 | 国外企业有Gore、Johnson Matthey、3M、Solvicore等 |

| 质子交换膜 | 东岳集团 | 具备量产能力 | 国外企业有Dupont、Gore等 |

| 催化剂 | 大连化物所、贵研铂业、武汉喜马拉雅等 | 小批量生产 | 国外企业有Johnson Matthey、TKK、3M、BASF等 |

| 气体扩散层 | 上海河森、台湾碳能科

技等 |

小规模生产 | 国外先进水平电流密度达到2.5-3.0A/cm3,国内水平为1.5A/cm3,每千瓦成本是国外的20倍,寿命仅国外的三分之一 |

| 双极板 | 上海治臻、上海弘枫、

鑫能石墨等 |

小批量应用 | 石墨双极板实现国产化,金属双极板开始进入国产化阶段 |

| DC/DC | 欣锐、英威腾、大洋电机、同沪等 | 产品性能逐步提升中 | 国内燃料电池DC/DC存在产品尚不成熟,供应商资源匮乏等问题,主要原因是目前燃料电池汽车市场较小 |

| 来源:网络公开报告;制表:汽车之家行业频道 | |||

何谓“卡脖子”问题?第一,我们做不出来,甚至根本不知道怎么做;第二,我们可以做出来,但是没有别人好。有数据显示,2019年以来,我国氢燃料电池产业链技术有所提升,电堆产业链国产化程度达50%,系统关键零部件国产化程度达70%。不过,数据可靠性还有待商榷。

中国工程院院士干勇表示,按照国际标准,加氢站只有在3-5分钟完成快速加氢,才具备商业化运营标准,从目前来看,我国大部分加氢站还难以达标。此外,还有业内人士透露,加氢站所需的氢气压缩机增压泵,多掌握在德国林德、日本岩谷等国际知名供应商手里,国内企业技术水平还有待提升。

马天才指出,从产业链上看我国氢燃料电池发展,整车水平、系统水平和国外差距不大,反而是越靠底层的关键材料方面越薄弱。目前,电堆占氢燃料电池系统总成本25%以上,而其核心材料几乎全部依赖国外厂家;在催化剂领域,国内消耗量是国外3-5倍,且主要来自国外企业,国内仅有几家企业可小批量生产;质子交换膜使用国外产品居多;气体扩散层来自巴拉德、SGL、Toray等企业;膜电极领域,国内企业只能实现小批量生产,主要依赖国外企业供应。

“加氢、储氢和氢燃料电池技术自主供应率究竟达到多少,目前还没有定论。”马天才表示,由于氢燃料电池汽车保有量低,各类核心零部件尚未大规模供应,只有当产业体量达到一定规模,谈及自主供应率才具有现实意义。

● 大规模商业化之路还有多远?

氢能产业发展至今,最大的问题是商业化。加氢站投资规模大、成本高,制氢成本处于高位区域,氢燃料电池汽车购置成本高,终端使用量、采购量不足,全产业链尚未形成规模效应。商业化问题不解决,氢能产业就难以迎来大规模发展。

钟俊浩指出,氢燃料电池汽车面临几大问题:第一,车辆价格贵,一辆氢燃料电池汽车动辄几十万、上百万;第二,运营成本高,加氢成本80-90元/kg,百公里运营成本远高于燃油车。第三,售后服务、维修保养也是大问题,目前普通4S店无法针对氢燃料电池汽车维保。

氢能产业步入商业化阶段,还需从哪些方面努力?专家给出多个建议:

第一,补贴不能忽视。现阶段,氢能产业发展驱动力来自财政补贴等产业扶持政策,仅仅依靠市场力量自主发展难度巨大。政府层面应制定补贴政策,用于补贴基础设施、车辆和后期运营环节。再则,补贴核心技术板块,助力科研单位、企业攻克技术难题。同时,防止补贴依赖症和骗补问题再度发生。这些都是政策设计者亟需考虑的问题。

第二,合理选择发展路径,在富氢优势、弃电较多或产业领先地区重点发展氢能产业,利用当地资源优势,推动“气、站、车”三方有效联动。同时,整合氢能产业链资源,改善研发资源、设备、资金分散状态,避免各自为政。

第三,优先发展商用车,逐步降低氢燃料电池和加氢成本,同时带动加氢站配套设施建设,后期再切入私人乘用车领域。从国际氢燃料电池汽车市场来看,丰田、本田、现代等跨国企业均推出成熟的氢燃料电池乘用车型,我国囿于技术水平、政策导向、市场需求和配套设施等原因,决定我国更适合优先发展氢燃料电池商用车。

全文总语:

氢燃料电池汽车要与燃油车对标,才具有现实意义。从目前来看,氢燃料电池汽车产品本身并未有先天不足,未来做到购置成本趋近燃油车,全生命周期运营成本与燃油车不相上下,加氢像加油一样方便,就是氢燃料电池汽车的胜利。这正是氢能产业的最终目标。

沪公网安备 31010402001884号

沪公网安备 31010402001884号